Wisir Reasearch

A BRF é uma das maiores produtoras de alimentos de proteína in natura e congelados do mundo.

A empresa atua nos segmentos de proteínas, alimentos industrializados e lácteos, e conta com marcas reconhecidas no Brasil, como Sadia, Perdigão e Qualy, além de diversas outras marcas que compõem o portfólio da empresa.

BRF - Dessa vez será diferente?

As ações da BRF vêm apresentando uma valorização significativa, impulsionada principalmente pelo ciclo positivo das aves.

No entanto, é necessário salientar as iniciativas estratégicas da nova gestão, que melhoraram os ventos favoráveis do setor, permitindo à BRF superar o desempenho dos pares e as expectativas do mercado.

No 1T24, a BRF superou o consenso de mercado e reportou um lucro líquido de R$ 594 milhões, revertendo o prejuízo de R$ 1 bilhão no 1T23.

Os resultados foram impulsionados pelos preços mais elevados no mercado internacional e pela solidez do mercado doméstico.

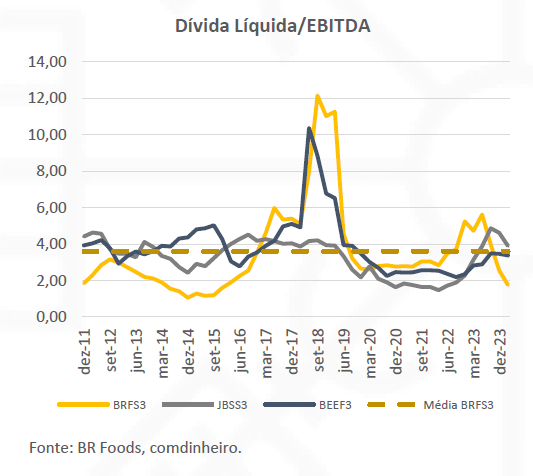

Um fator importante para o desempenho das ações e o otimismo do mercado é a queda da alavancagem da BRF, que passou de 3,3x EBITDA no 1T23 para 1,4x no último trimestre.

Setor e atuação

A companhia é uma das maiores produtoras de alimentos de proteína in natura e congelados do mundo.

No portfólio de produtos processados, a empresa conta com as categorias de frango congelado e marinado, carnes de peru e frango Chester, carnes especiais/processadas congeladas, pratos prontos, produtos fracionados e fatiados.

A BRF também conta com produtos fora do segmento de proteína, como margarinas, manteiga, cream cheese, doces especiais, sanduíches, produtos veganos e ração animal.

Ao final de 2020, a BRF representava 10% do comércio mundial de aves, de acordo com o USDA (Departamento de Agricultura dos Estados Unidos).

A empresa é líder na exportação de frango do Brasil para Cingapura e Japão, além de representar cerca de 29% da carne suína brasileira exportada para o Cone Sul (Argentina, Chile e Uruguai).

No Brasil, a empresa conta com 35 plantas e um sistema logístico avançado no mercado interno, com 22 centros de distribuição atendendo supermercados, varejistas, atacadistas, restaurantes, dentre outros clientes.

Através deste sistema logístico, a empresa realiza em média 547.000 entregas por mês. A BRF também possui unidades industriais nos Emirados Árabes, Turquia e Arábia Saudita, servindo mais de 117 países.

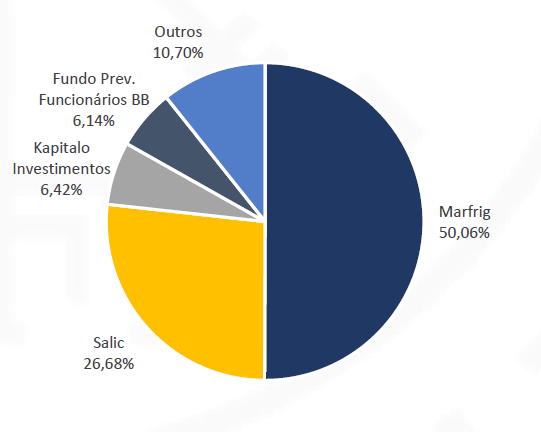

Composição Acionária

A BRF é uma sociedade anônima de capital aberto, listada no segmento Novo Mercado da B3 sob o código BRFS3 e na NYSE (Bolsa de Valores de Nova Iorque) sob o código BRFS. A empresa está sediada no Brasil, com a matriz localizada em Santa Catarina.

Em 2022, a empresa Marfrig passou a ser controladora da BRF, com a mudança sendo aprovada em conselho com 98% dos votos favoráveis para a troca de controle.

A Marfrig continua a aumentar sua participação na BRF, e ao final de 2023, a participação chegou ao patamar de 50% do total de ações em circulação.

Além da Marfrig, o Fundo de Investimentos Saudita Salic detém cerca de 27% da BRF; o mesmo fundo controla cerca de 30% da Minerva.

Por fim, a Kapitalo Investimentos detém participação de 6,4% da empresa e um Fundo de Previdência dos funcionários do Banco do Brasil detém 6,14%.

Resultados 1T24

Em seu último release de resultados referente ao primeiro trimestre de 2024, a continuidade da melhora dos indicadores financeiros trouxe mais otimismo para os investidores.

Destacamos o resultado líquido de R$ 594 milhões, superando as expectativas do mercado quanto ao resultado e revertendo o prejuízo de R$ 1 bilhão no primeiro trimestre de 2023.

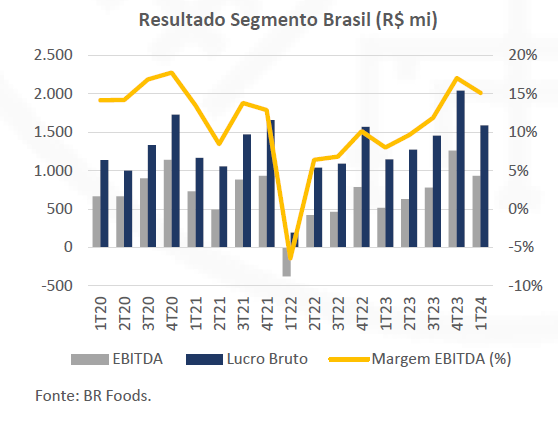

Entre um cenário favorável com aumento no preço dos produtos favorecendo a receita e redução nos preços dos grãos favorecendo os custos, a receita líquida ficou nos patamares de R$ 13 bilhões e o EBITDA ajustado ficou na casa dos R$ 2 bilhões, com uma melhora significativa na margem EBITDA.

Os resultados domésticos ficaram estáveis, impulsionados pelas capturas do programa de eficiência que abordaremos mais adiante.

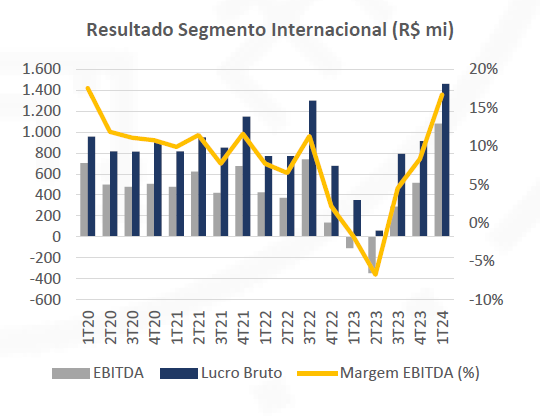

No segmento internacional, também foi notada melhora nos resultados financeiros, com destaque para a marca Banvit, líder na Turquia com 21% do market share.

Programa de eficiência

Após seguidos trimestres fracos, a BRF apresentou em 2022 o seu plano de eficiência, chamado BRF+, que estabelece indicadores importantes para o negócio da companhia, incluindo oito frentes de negócio, dentre elas: Custo do animal, Indústria, Logística, Estoques, Perdas, Brasil, Internacional e Halal.

O programa estabeleceu uma mudança estratégica no modelo de negócios da empresa, em resposta a estratégias erráticas voltadas para inovação da gerência anterior, que resultaram em uma corrosão das margens da empresa.

Após a mudança na gerência, com a Marfrig tomando as rédeas da empresa em 2022, a diretriz definida foi de voltar a focar no “básico bem feito”.

Apesar das melhorias operacionais terem ligação com um cenário mais favorável para negócios, atribuímos grande parte da melhora nos resultados ao BRF+.

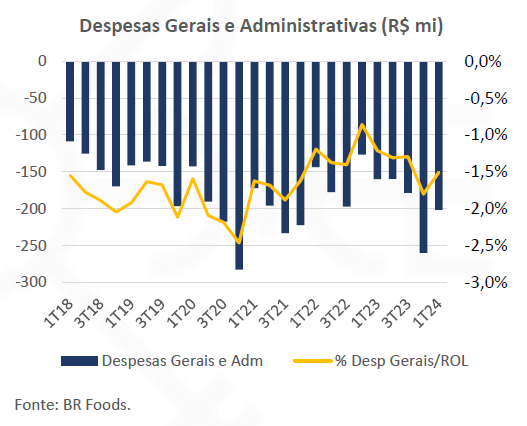

Dentre as melhorias, citamos a redução das despesas operacionais, que atingiram um pico de 16,9% em 2018, e agora se aproximam de 15%, e as despesas gerais e administrativas, que atingiram um pico de 2,1% em 2020, e agora se encontram em 1,4%.

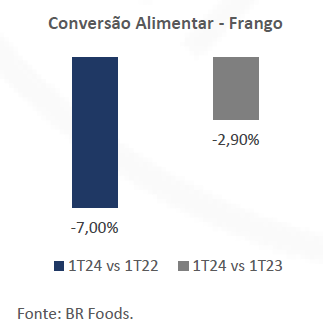

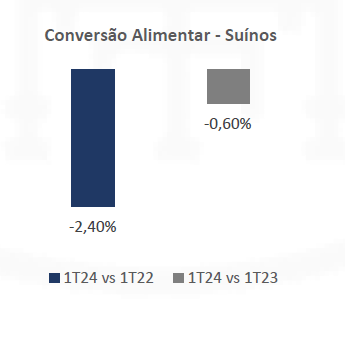

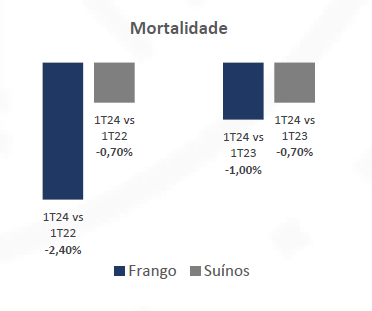

Além dos resultados financeiros, a empresa também demonstrou melhora em indicadores operacionais importantes, demonstrando o ganho de eficiência em decorrência do plano BRF+.

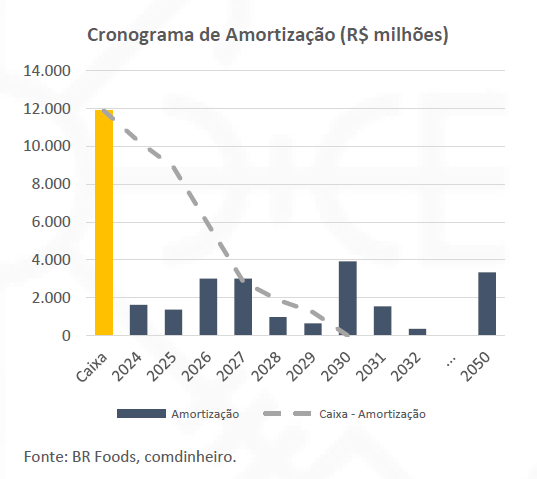

Dívida e amortização

Um dos pontos mais relevantes para justificar a valorização da empresa nos últimos meses é a melhora dos patamares de alavancagem.

Depois de queimar praticamente R$ 5,5 bilhões nos últimos 3 anos, a BRF volta a gerar um fluxo de caixa livre de R$ 844 milhões no 1T24, valores que devem ser incrementados ao longo do ano e são um indício de que o potencial de desalavancagem da empresa está finalmente se consolidando.

A receita de R$ 30,1 bilhões em 2020 chegou a R$ 53,6 bilhões em 2023 (+78%), com um EBITDA que passou de R$ 1,5 bilhão para R$ 4,06 bilhões.

Com a diferença de que, diferente dos tempos de pandemia, são números que podem ser considerados o novo normal da companhia.

Esse crescimento possibilitou uma diminuição tanto do endividamento bruto quanto do endividamento líquido, com a dívida líquida caindo de um pico de R$ 17 bilhões em 2021 para R$ 9 bilhões no 1T24, configurando uma dívida líquida/EBITDA de 1,45x, considerando os últimos 12 meses, enquanto essa relação era de 3,35x no 1T23.